2025 Autor: Howard Calhoun | [email protected]. Zadnja izmjena: 2025-01-24 13:13:12

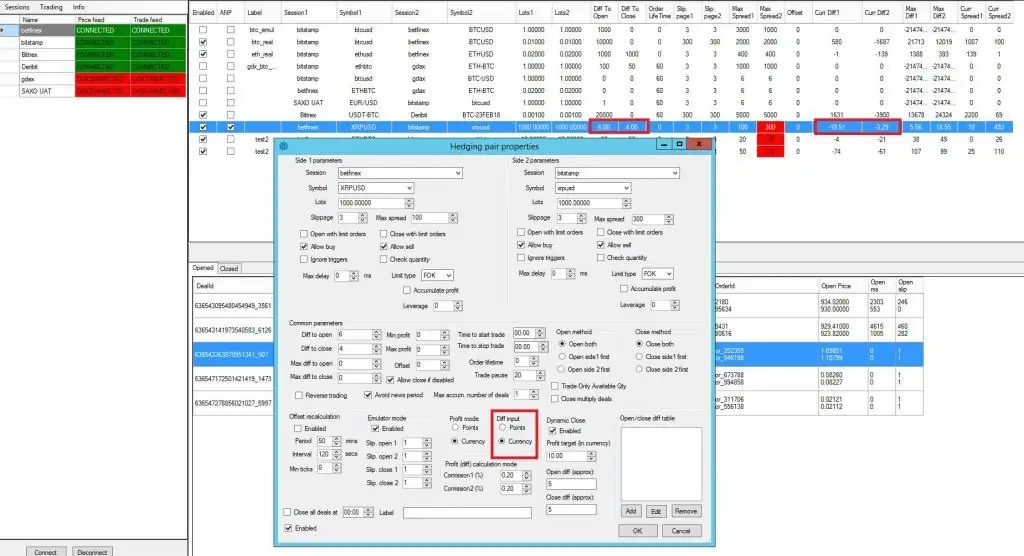

Svi trgovci koji špekuliraju na finansijskim tržištima koriste trgovački račun u svom radu na kojem se odvijaju transakcije. Prema uslovima brokerskih kompanija, one imaju marginalno kreditiranje. Sve finansijske transakcije koje izvrše špekulanti odvijaju se pomoću poluge. Šta je margina, jednostavnim riječima - kreditiranje za trgovanje? O tome, kao io njegovim karakteristikama i pravilima korištenja, bit će riječi u članku.

Koncept marže

U trgovanju na finansijskim tržištima, kredite sa marginalnim uslovima daju brokerske kuće svim klijentima bez izuzetka. Ovo omogućava špekulantima da trguju po povoljnijim uslovima. Šta je marža? Jednostavnim riječima, ovo je posebna vrsta kredita za trgovanje na finansijskim tržištima. Ova vrsta obezbjeđivanja dodatnih sredstava omogućava klijentima da koriste sredstva za trgovanje uz financijsku polugu. Odnosno, trgovac može obavljati transakcije po povoljnijim uslovima sa viškom sopstvenog depozitnog novca.

Uz pomoć poluge, špekulant imamogućnost da u svojim transakcijama iskoriste dodatna sredstva obezbeđena od strane brokerske kuće. Ima svoje parametre i uslove za svaki trgovački račun, od kojih je glavni izdavanje kredita obezbeđenog sopstvenim depozitom trgovca na njegovom računu.

Leverage

Kada se klijent registruje kod brokerske kuće i sastavlja račun za rad, može izabrati najprikladniju opciju za sebe ("Standard", "Vip", "Micro" i druge vrste). Najčešće zavisi od slobodnog iznosa novca koji je špekulant spreman da rizikuje, odnosno od njegovog depozita.

Poluga je odnos ukupnog iznosa sredstava na trgovačkom računu i količine lota. Obično su ovi uslovi navedeni u ugovoru, međutim, postoje brokeri koji dozvoljavaju klijentima da ih sami izaberu.

Vrste poluge:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 i više.

Što je ovaj indikator veći, trgovac ima više mogućnosti u špekulativnim operacijama. No, potrebno je obratiti pažnju i na činjenicu da su finansijski rizici sve veći. Stoga, prilikom odabira vrste trgovačkog računa, morate uzeti u obzir da će trgovanje sa velikom polugom u slučaju neuspješnog trgovanja brzo dovesti špekulanta do Margin Call, odnosno gubitka većine depozita.

Suština marginalnog trgovanja

Na "Forexu", kao iu drugim pravcimatrgovanja na finansijskim tržištima, nema stvarne prodaje. Kada kažu da trgovci kupuju ili prodaju bilo kakvu imovinu, to se u stvari i ne dešava, jer se sve transakcije zasnivaju samo na predviđanju promjena tržišnih kotacija. Trgovanjem se zarađuje na pretpostavkama koje se mogu odrediti pomoću mnogih alata o promjenama cijena. Prihod trgovca sastoji se od špekulativnih transakcija i obračunava se na razlici između kupovine i prodaje imovine.

Suština principa marže je operacija razmene sa instrumentima za trgovanje, bez stvarne prodaje ili kupovine. Sve transakcije se odvijaju putem arbitraže. Radi jasnoće, razmotrite primjer. Špekulant bira neku imovinu za trgovanje i postavlja nalog za kupovinu. Drugi trgovac otvara prodajnu poziciju na istom instrumentu. Zapremine lota moraju biti iste. Nakon nekog vremena dolazi do razmjene. Kao rezultat, jedan špekulant ostvaruje profit, a drugi gubitak. Zarada prvog trgovca zavisiće od količine lota i broja zarađenih poena.

Margin pozajmljivanje omogućava trgovcima da značajno povećaju prihod. To je zbog mogućnosti postavljanja velikih količina, koje se računaju u lotovima. Pretpostavimo da će posao s jednim cijelim lotom iznositi 10 centi po 1 bodu na mikroračunu, u standardnim opcijama ovaj iznos će se povećati 100 puta - do 10 dolara s količinama lota od 0, 1 - 1 cent ili 1 dolara za standardne tipove.

Karakteristike maržnog trgovanja

Pozajmica kojaizdato od strane brokerskih društava, značajno se razlikuje po svojim uslovima od svih ostalih opcija kredita. Razmotrite njegove karakteristike:

- Kreditna sredstva se izdaju samo za trgovanje. Ne mogu se koristiti u druge svrhe.

- Dodatni iznosi su za trgovanje samo kod brokera koji ih je izdao. U trgovini na burzi, uključujući Forex, nakon registracije računa kod jednog dilera, nemoguće je koristiti depozitna sredstva u radu sa drugim brokerom.

- Margin kredit je uvijek mnogo više od vlastitih sredstava trgovca, za razliku od potrošačkih, bankarskih i drugih vrsta kredita. Odnosno, to je nekoliko puta više od iznosa kolaterala ili marže.

Režim pozajmljivanja marže značajno povećava ukupan obim transakcija. Na primjer, na "Forexu" veličina jednog cijelog standardnog lota je 100 hiljada USD. e. ili američkih dolara. Naravno, nema svaki špekulant potrebnu količinu novca za obavljanje transakcija. Čak ni prosječni učesnici na tržištu ne mogu sebi priuštiti tako velike depozite sa visokim finansijskim rizicima, od kojih ne može postojati osiguranje, već samo njihovo minimiziranje.

Margin pozajmljivanje je omogućilo čak i malim učesnicima na tržištu da učestvuju u trgovanju preko brokerskih kompanija i zarade koristeći leveridž. Kao rezultat toga, ukupan obim transakcija se značajno povećao.

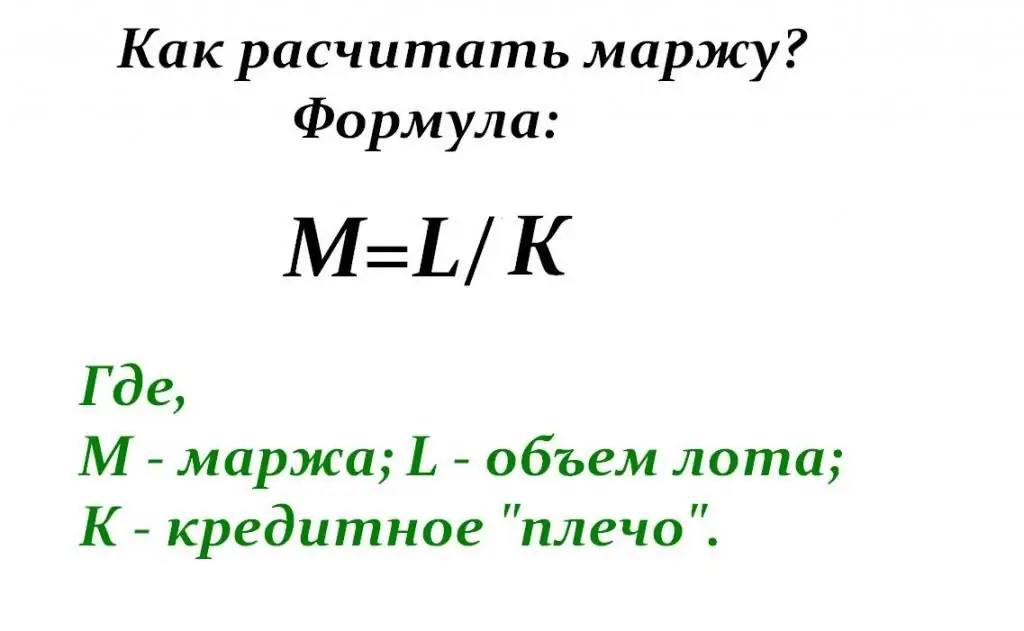

Kako izračunati maržu?

U trgovanju na berzi, parametri marže ili marže su veoma važni. Prilikom odabira računa za trgovanje uvijek je potrebno voditi računa o veličini kreditapoluga i procenat za Margin Call, odnosno nivo preostalih sredstava prije prinudnog zatvaranja transakcije od strane brokerske kompanije.

U zavisnosti od uslova za dobijanje marginalnog kredita, ovaj indikator može biti drugačiji. Negdje je 30%, dok drugi brokeri imaju -0% ili manje. Što je veći ovaj indikator, koji se naziva i Stop Out, to će biti manje mogućnosti u trgovanju, ali ako se transakcija zatvori na silu, gubitak će biti mnogo manji.

Na primjer, trgovački račun trgovca ima depozit od $1,000. Sa pogrešno otvorenom pozicijom, kada je tržište krenulo protiv njegove transakcije, biće zatvoreno na stop Out od 30 posto, kada špekulant dobije gubitak od 70%, odnosno 700 dolara, a nakon što se izvrši poziv za marginu, 300 dolara će ostati na njegovom depozitu. Ako je Stop Out u uslovima trgovanja na računu postavljen na 10%, tada će gubitak biti 900 USD, a ostaće samo 100 USD.

Formula za izračunavanje marže je sljedeća: margina će odgovarati obimu lota podijeljenom s veličinom leveridža.

Marža varijacije

Šta je ovo? Svaka transakcija, bez obzira na to kako je zaključena - sa dobitkom ili gubitkom, prikazuje se u statistici trgovca na njegovom terminalu za trgovanje. Razlika između ovih indikatora naziva se marža varijacije. Svaka brokerska kuća postavlja limit, odnosno minimalnu vrijednost za depozitna sredstva špekulanta. Ako nivo marže varijacije u trgovanju padne ispod ovih parametara, klijent brokera će to učinitismatra se bankrotom, a njegova sredstva sa depozitnog računa se otpisuju.

Da bi eliminisale moguće finansijske gubitke, brokerske organizacije postavljaju posebne nivoe na trgovačkim računima klijenata, nakon kojih će uslediti Margin Call. U trgovačkim terminalima se prikazuje upozorenje brokera da depozit dostigne minimalno ograničenje stanja. U ovom slučaju, trgovac ima samo jednu opciju - da dopuni svoj trgovački račun ili će biti primoran da se zatvori sa gubitkom. Margin pozajmljivanje omogućava raspon ovog nivoa u okviru 20-30% zalog sredstava.

Ukoliko klijent ne dopuni svoj račun, tada će mu se stanje smanjiti, iu tom slučaju će sve pozicije, ako ih ima više, zatvoriti Stop Out, bez obzira na želju trgovca. Drugim riječima, kada se stanje na trgovačkom računu smanji i stanje marže iznosi 20-30%, broker klijentu izdaje upozorenje - ponudu (Margin Call). A onda, kada gubici dostignu velike vrijednosti, a samo 10-20% će ostati u zalogi, ali depozit neće biti dopunjen, on zatvara transakciju - Stop Out prisilno.

Primjer stop-out

Kako je prinudno zatvaranje pozicija? U praksi to izgleda ovako:

- Recimo da špekulant ima trgovački račun iz kategorije "Standard".

- Njegov depozit je $5,000.

- Odabrao je valutni par euro/dolar kao trgovačko sredstvo.

- Poluga je 1:200.

- Lot volumestandard za "Forex" - 100 hiljada američkih dolara, odnosno veličina depozita je 5 hiljada dolara, pomnoženo sa leveridžom od 200.

- Iznos depozita u ovom primjeru će biti 10%, tj. $500.

- Otvorio je samo jednu trgovinu, ali je pogrešno predvidio promjenu tržišnih kotacija i to je počelo da mu daje gubitke.

- U početku je primio upozorenje na terminalu - Margin Call, ali nije poduzeo ništa i nije dopunio svoj depozit.

- Posao je zaključio Stop Out sa nivoom od 20% postavljenim u skladu sa uslovima trgovanja na računu. Trgovac je izgubio 4.900 dolara na trgovini. Još samo $100 na depozit.

Ovaj primjer pokazuje koliko je opasno koristiti veliku količinu poluge i posljedice po depozit za trgovanje. Prilikom trgovanja uvijek je potrebno pratiti veličinu marže i otvorene pozicije sa malim veličinama lota. Što je veća marža, veći su finansijski rizici.

U nekim brokerskim kućama možete samostalno onemogućiti uslugu za pružanje maržinskog trgovanja. U ovom slučaju, finansijski rizici po kamatnim stopama na margine će biti maksimalni i iznositi 100%, a leveridž jednostavno neće biti dostupan.

Margin ugovor

Svi uslovi trgovanja za račune koje pružaju brokerske organizacije navedeni su u ugovorima. Prethodno ih klijent pregleda, upoznaje se sa svim tačkama, pa tek onda potpisuje.

Online kada trgovac nema priliku posjetiti uredbrokersko društvo, on daje saglasnost na ugovor automatski prilikom registracije trgovačkog računa. Naravno, postoje i organizacije koje šalju dokumentaciju putem kurira ili pošte Rusije. Forma ugovora o maržnom kreditiranju određena je uslovima trgovanja, koji preciziraju sve zahtjeve i propise.

Kratke i duge pozicije

Svaka špekulativna trgovina ima dvije faze: otvaranje i zatvaranje pozicije. Da bi se bilo koja trgovina smatrala završenom, potreban je puni ciklus transakcije. Odnosno, kratka pozicija se nužno mora preklapati sa dugom i tada će biti zatvorena.

Vrste špekulativnih operacija:

- Trgovanje uz uzlazno kretanje kotacija - otvaranje dugih pozicija. Takve transakcije u trgovanju na finansijskim tržištima označavaju se kao duge ili kupovine.

- Trgovanje na opadajućem kretanju kotacija - kratke pozicije, odnosno prodaja, ili Short.

Zbog režima marginalnog kreditiranja, trgovanje na finansijskim tržištima postalo je veoma popularno ne samo među velikim učesnicima, kao što su centralne banke, komercijalni, osiguravajući fondovi, organizacije, kompanije i preduzeća, već i među privatnim trgovcima koji to ne čine imaju velika velika slova.

Mali špekulanti mogu zaraditi od trgovine relativno malim iznosima, au većini slučajeva će biti dovoljno samo 1 do 3% ukupne vrijednosti trgovine. Kao rezultat toga, uz pomoć maržinske trgovine, ukupan obim pozicija se značajno povećava, a razmjene povećavaju volatilnost i likvidnost.trgovanja imovinom, što rezultira značajnim povećanjem toka gotovine.

Sve otvorene pozicije u Long (long) karakterišu uslovi za uzlazno kretanje tržišta. I kratko (Short) - za silazak. Trgovine za kupovinu i prodaju mogu se otvarati sa različitim vremenskim trajanjem. Postoje tri vrste njih:

- Kratkoročne pozicije u rasponu od nekoliko minuta do 1 dana.

- Srednjoročne ponude - od nekoliko sati do jedne sedmice.

- Dugoročne pozicije - mogu trajati nekoliko mjeseci ili čak godina.

Osim vremenskog perioda, zarada trgovca zavisi od odabranog trgovačkog sredstva. Svi oni imaju svoje karakteristike i karakteristike, a što je veća njihova likvidnost, volatilnost, ponuda i potražnja, to je veća profitabilnost špekulanta.

Prednosti i nedostaci maržnog trgovanja

Što više poluge ima trgovački račun trgovca, to se više povećavaju finansijski rizici trgovine. Margin pozajmljivanje pruža špekulantu sljedeće pogodnosti:

- Mogućnost otvaranja pozicije sa malim vlasničkim kapitalom.

- Zbog leveridža, trgovac ima prednosti na tržištu i može vršiti špekulativne manipulacije u trgovanju koristeći širok izbor strategija trgovanja.

- Kreditna marža je obezbeđena u mnogo većoj količini raspoloživog kolaterala i povećava mogućnost depozita za desetine i stotine puta.

Na negativtrenuci uključuju sljedeće karakteristike:

- Margin trading, povećavajući likvidnost tržišta, povećava fluktuacije cijena aktive. Kao rezultat toga, trejderima je mnogo teže da precizno predvide promene cena i prave greške prilikom otvaranja pozicija koje dovode do gubitaka.

- Poluga koja se koristi u maržnom pozajmljivanju uvelike povećava brzinu generisanja prihoda, ali u isto vreme, ako je opcija nepovoljna, ima veliki uticaj na gubitke. Odnosno, sa njim možete i zaraditi vrlo brzo i izgubiti svoja depozitna sredstva.

Profesionalci savjetuju početnicima da budu veoma pažljivi pri odabiru uslova trgovačkog računa, da koriste optimalnu opciju poluge u trgovanju i obrate pažnju na karakteristike imovine. Treba imati na umu da volatilnost može biti ne samo prijatelj trgovca i omogućiti mu da brzo zaradi, već i neprijatelj koji vodi do trenutnih i značajnih gubitaka.

Besplatna marža

U bilo kom trgovačkom terminalu možete vidjeti parametar kao što je besplatna marža. Šta je to? Slobodna marža su sredstva koja nisu uključena u trgovanje i kolateral. Odnosno, to je razlika između ukupnog iznosa stanja depozita i kreditne marže. Obračunava se samo na otvorenim pozicijama tokom važenja naloga, ali čim ga špekulant zatvori, sav kolateral se oslobađa, a ukupan iznos depozita je naznačen u terminalu.

Besplatna marža pomaže vam da odredite koje su mogućnosti dostupne tokom trgovanjatrgovac, koliko i u kojim količinama lota još uvijek može otvarati transakcije u trenutnom trenutku.

Zaključak

Margin pozajmljivanje otvara velike mogućnosti za zaradu novca na finansijskom tržištu za srednje i male učesnike na tržištu, kao i privatne trgovce. Profesionalci savjetuju početnicima da obrate posebnu pažnju na uslove trgovanja i leveridž prilikom odabira vrste depozitnog računa.

Preporučuje se:

Strategija trgovanja: razvoj, primjer, analiza strategija trgovanja. Najbolje Forex strategije trgovanja

Za uspješno i profitabilno trgovanje na Forex tržištu valuta, svaki trgovac koristi strategiju trgovanja. Što je to i kako kreirati vlastitu strategiju trgovanja, možete naučiti iz ovog članka

Pomoć vlade malim preduzećima. Kako dobiti državnu pomoć za mala preduzeća?

Danas mnogi ljudi nisu zadovoljni zapošljavanjem, žele biti nezavisni i ostvariti maksimalan profit. Jedna prihvatljiva opcija je otvaranje malog biznisa. Naravno, svaki posao zahtijeva početni kapital, a ne uvijek poslovni čovjek početnik ima potreban iznos pri ruci. U ovom slučaju je korisna pomoć države malim preduzećima. Kako to dobiti i koliko je to realno, pročitajte u članku

Elektronsko trgovanje - kako učestvovati? Korak po korak uputstva, platforme za trgovanje

Danas se državni nalog smatra efikasnijim alatom za podršku poslovanju od beneficija ili subvencija. Postoji i takvo pravilo da su opštinski i državni kupci dužni da oko 10-20% godišnje ponude gotovih proizvoda, usluga i radova plasiraju malim preduzećima

Poluge operativno i finansijsko. Nivo, efekat, vrednovanje, odnos, formula operativne poluge

U ekonomskoj literaturi, koncept kao "poluga" (operativna i finansijska) je prilično uobičajen

Trgovanje valutama. Trgovanje valutom na MICEX-u

MICEX je glavna platforma za trgovanje na organizovanom deviznom tržištu. Trgovine koje se ovdje obavljaju omogućavaju svim učesnicima da u realnom vremenu sklapaju transakcije za kupovinu i prodaju deviza