2026 Autor: Howard Calhoun | [email protected]. Zadnja izmjena: 2025-01-24 13:13:18

Najčešća vrsta ulaganja u mnogim zemljama svijeta je bankovni depozit, koji se u ekonomskoj terminologiji naziva depozitom. Ovaj izbor je rezultat brzog i brzog razvoja privrede i investicionog sektora. Šta je bankovni depozit i zašto je toliko popularan? Neposredna dostupnost i jednostavnost ovog načina ulaganja, štednje i povećanja sredstava privlači obične građane. Ali malo ljudi zaista može dati iscrpan odgovor na pitanje šta je bankovni depozit. Ali to je osnova ekonomske pismenosti.

Šta se može nazvati bankovnim depozitom?

Depozit je novac koji se prenosi u banku u određenom procentu za skladištenje. Nakon određenog vremenskog perioda, ova sredstva podliježu povratu. Šta je bankovni depozit? Nije samo novac. Vlad mogu biti vrijednosni papiri, doprinosi, plaćanja, plemeniti metali, pa čak i nekretnine. Čak i bez posebnog znanja iz ekonomije i investicija, lako je pratiti stanje na tržištu kako biste bili svjesni različitihfaktori koji utiču na finansijsku situaciju u regionu. Čini se da je sve jednostavno: potrebno je uplatiti potreban iznos u odabranu banku i samo sačekati krajnji rok za naplatu kamate. Deponenti, u svojoj većini, zahtijevaju sigurnost u pružene usluge, što uključuje stalnu kamatnu stopu. Šta to znači? Osoba želi da ima isplative depozite u bankama, odnosno da u pravo vrijeme dobije cijeli iznos, uzimajući u obzir kamatu koja karakteriše dobit. Prosječnog laika ne zanimaju ekonomski faktori i trendovi. Zato su depoziti tako popularni i časni.

Uticaj inflacije

Ako osoba planira sve svoje finansijske probleme riješiti depozitom, tada će biti razočarana. U osnovi, skoro svaka banka daje kamatnu stopu nešto manju ili jednaku nivou inflacije. Šta to znači? Ako odlučite da otvorite depozit u banci, budite spremni da će inflacija "pojesti" gotovo svu dobit. Naravno, bankovni depozit može značajno usporiti ovaj proces, ali u pitanjima povećanja kapitala depozit je nebitan. Ali nemojte odbijati depozite i podcijeniti ih. Ogromna većina etabliranih i uspješnih privrednika i investitora na neki način čuva dio svog kapitala u obliku bankovnih depozita. U ovom slučaju, takav izbor diktira investiciona strategija, koja uključuje uzimanje u obzir očekivanog rizika i verovatne dobiti. Kao što znate, bankovni depozit je jedan od najsigurnijih načina za ulaganje novca.

U većini razvijenih zemalja postoje posebne organizacije i fondovi koji garantuju povrat uloženih sredstava klijentima u slučaju propasti banke. Ovaj faktor moraju uzeti u obzir investitori početnici. Prije nego negdje ponesete svoj novac, morate dobro razumjeti šta su banke, depoziti, depoziti, pogledati rejting interesnih kancelarija, upoznati se sa ponuđenim akcijama, kamatnim stopama i uslovima depozita. Sve dodatne informacije bit će korisne prilikom izrade vašeg investicionog portfelja.

Depozit po viđenju

Postoje dvije vrste bankovnih depozita - hitni i po viđenju. Suština potonjeg je da novac sa svog računa možete podići praktično u svakom trenutku. Međutim, postoji značajan nedostatak ovakvog sistema - kamatna stopa je izuzetno niska. Zbog toga je ova vrsta ulaganja nepopularna i neisplativa.

Oročeni depozit

Ovu vrstu ulaganja karakteriše viša kamatna stopa. Dobit u ovom slučaju zavisi od roka depozita i od iznosa. Što se više kapitala prenese u banku, to će biti veći procenat dobiti. Šta je bankovni depozit po ugovoru na određeno vrijeme i koji su njegovi nedostaci? Značajan nedostatak je to što je nemoguće podići novac u bilo kom trenutku. Takođe je nemoguće dopuniti uloženi iznos. Ali uslovi plasmana su najširi - od nekoliko dana do decenija. Kako bi privukle klijente, banke prave kompromise. Suština je da vam je dozvoljeno da podignete određeni iznosdepozit, ali postavite određeni limit. Kamatna stopa će se razlikovati od oročenog depozita, ali postoji mogućnost dopune računa.

Valuta za deponovanje

Danas nije teško ulagati u razne svjetske valute. Međutim, u svim zemljama najpopularniji su depoziti u nacionalnoj valuti, evrima i američkim dolarima. Devizni depoziti obično imaju niže kamatne stope i, shodno tome, donose manji prihod. Do danas su multivalutni depoziti postali veoma popularni. Karakterizira ih računovodstvo svake valute posebno. Takvi depoziti se u pravilu formiraju na osnovu kompromisnog depozita - uzimajući u obzir minimalno stanje i mogućnost dopune računa. Veoma zgodna funkcija je transfer valute na drugu po trenutnom kursu na međubankarskom tržištu. Kamate na depozite u bankama sa sličnom funkcijom obično se biraju pojedinačno za svakog klijenta. Ovo čini multivalutne depozite popularnim među trgovcima, brokerima i dilerima na deviznim tržištima.

Kamatna stopa na bankovni depozit

Da biste formirali investicioni portfolio, morate razumjeti osnovne koncepte. Postoje dvije vrste kamatnih stopa - promjenjiva i fiksna. Prvi se može promijeniti pod uticajem javnih finansijskih institucija koje regulišu tržište. To se dešava kada se uzmu u obzir različiti faktori, kako ekonomski tako i politički. Fiksna stopa se direktno utvrđuje u trenutku potpisivanja ugovora na početkurok i ostaće isti sve vreme do njegovog isteka. U floatingu, banka je dužna garantirati neku vrstu minimalne dobiti, ali je gotovo nemoguće jednoznačno predvidjeti nivo prihoda.

Takođe je potrebno spomenuti termin kao što je "velika slova". To znači da će sredstva koja budu akumulirana uzeti u obzir veličinu samog depozita plus kamatu primljenu za određeni dio perioda. Potrebno je uzeti u obzir mogućnost kapitalizacije prilikom planiranja sopstvenog investicionog portfelja i izračunavanja verovatne dobiti.

Preporučuje se:

Šta je bankovni depozit?

Bankarski sistem u savremenoj ekonomiji idealno bi trebao djelovati kao akumulator i distributer slobodnog novca. Naravno, u surovoj realnosti nije sve tako dobro, ali ćemo ipak proučavati depozitno poslovanje kao jedan od najvažnijih delova ovog procesa. U članku ćemo obratiti pažnju na sve aspekte. A za to ćemo razmotriti depozitne operacije Banke Rusije, kao i razne komercijalne finansijske strukture

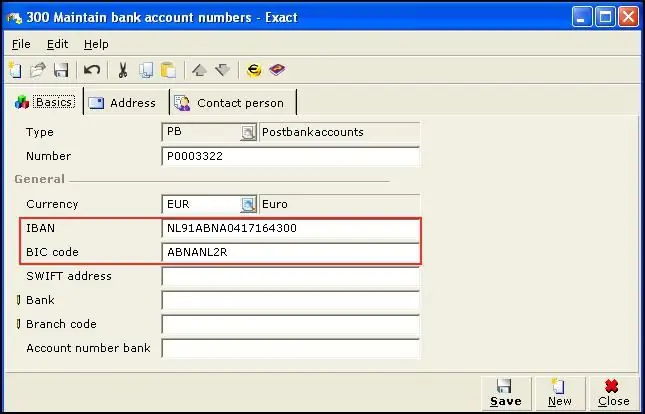

Šta je bankovni BIC, za šta se koristi i kako do njega?

Članak govori o tome šta je BIC banke, kako pronaći banku po BIC-u i koje informacije se kriju u devetocifrenim šiframa ličnog identifikatora kreditne institucije

Bankovni računi: vrste i karakteristike. Kako otvoriti bankovni račun

Danas malo ljudi zamišlja svoj život bez plastičnih kartica i depozita. Sve novčane transakcije idu preko bankarskih organizacija radi pogodnosti i poboljšanja kvaliteta života. Glavna stvar je vješto koristiti račune, a tada će plastična kartica postati moćan alat u vašim rukama. Postoji mnogo njihovih varijanti, od kojih će svaka, zapravo, biti razmotrena u ovom članku

Najprofitabilniji bankovni depozit. Najprofitabilniji bankovni depoziti

Depoziti su jedna od najtraženijih usluga koje nude moderne finansijske institucije. Depoziti su najjednostavniji oblik ulaganja. Sve što se traži od osobe je da izabere odgovarajućeg finansijskog partnera u lice velike banke, uzme svoju ušteđevinu i stavi je na račun

Kako otvoriti tekući račun za fizičkog preduzetnika u Sberbanci. Kako otvoriti račun kod Sberbanke za fizičko i pravno lice

Sve domaće banke nude svojim klijentima otvaranje računa za individualne preduzetnike. Ali postoji mnogo kreditnih institucija. Koje usluge trebate koristiti? Da bismo ukratko odgovorili na ovo pitanje, bolje je izabrati budžetsku instituciju