2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Zadnja izmjena: 2025-01-24 13:13:04

Bankarski sistem u savremenoj ekonomiji idealno bi trebao djelovati kao akumulator i distributer slobodnog novca. Naravno, u surovoj realnosti nije sve tako dobro, ali ćemo ipak proučavati depozitno poslovanje kao jedan od najvažnijih delova ovog procesa. U članku ćemo obratiti pažnju na sve aspekte. A za ovo ćemo razmotriti depozitne operacije Banke Rusije, kao i razne komercijalne finansijske strukture.

Terminologija

Šta su depozitne operacije? Ovo je naziv za aktivno djelovanje banaka na privlačenju sredstava od fizičkih i pravnih lica u depozite na određeni period (ili na zahtjev).

Objekti u ovom slučaju su depoziti. Ovo je naziv iznosa novca koji subjekti polažu na svoj bankovni račun. Sa ovim nema problema. Ali ko može biti subjekt? Pod njima se podrazumevaju pojedinci, kao i preduzeća bilo koje organizacione i pravne forme.vlasništvo.

Depozitne operacije: priprema

U početku se svaka kreditna institucija suočava sa zadatkom kreiranja vlastite politike u ovoj oblasti. Treba ga shvatiti kao skup određenih aktivnosti komercijalne strukture, koje imaju za cilj formiranje, planiranje i regulisanje bankarskih resursa.

Krajnji cilj razvoja i naknadne implementacije politike depozita je povećanje obima baze radnih resursa. Istovremeno, potrebno je težiti minimiziranju troškova i održavanju potrebnog nivoa likvidnosti, uzimajući u obzir sve vrste rizika.

Ako uzmemo u obzir da svaka banka razvija sopstvenu politiku depozita, onda glavno pitanje neće biti da li ona postoji, već njen kvalitet. Sama organizacija zavisi od velikog broja faktora, uključujući veličinu finansijske institucije, kvalifikacije zaposlenih koji su odgovorni za obradu transakcija i još mnogo toga. Uostalom, depozitne operacije banke odvijaju se sa značajnim iznosima, a dozvoliti im da nestanu znači staviti mrlju na vašu reputaciju.

Različitosti depozitnih operacija

Vrste depozitnih operacija zavise od mnogih faktora. Dakle, ako pođemo od kategorije štediša, onda postoje depoziti pravnih lica (preduzeća, organizacija, drugih finansijskih institucija) i fizičkih lica. A prema obliku povlačenja, razlikuju se takvi depoziti:

- Na zahtjev. To znači da kupac može doći i zatražiti svoj depozit u bilo koje vrijeme.

- Hitno. Oni vrijede ograničeni period. Ukoliko klijent želi povući sredstva prije isteka ugovora, može izgubiti značajan dio kamate (ili čak sve).

- Uslovno. Ova sredstva se mogu povući samo pod određenim, unapred određenim uslovima. Primjer je ovaj: početak 18. rođendana.

Ovo su depozitni poslovi banke. Ali oni se mogu podijeliti, uzeti detaljniji pogled. Sada ćemo pričati o njemu.

Depoziti po viđenju

Ovo uključuje:

- Sredstva na obračunskim, budžetskim i tekućim računima nedržavnih preduzeća koja su u državnom vlasništvu.

- Novac koji pripada pojedincima.

- Sredstva stavljena na račune sredstava za bilo koju namjenu.

- Depoziti po viđenju.

- Sredstva korespondentnih računa drugih banaka.

- Zatražite gotovinske depozite finansijskih vlasti, nekomercijalnih institucija.

- Sredstva u obračunima (znače akreditivi i čekovi), kao i obaveze za pojedinačne operacije.

Uprkos činjenici da postoji velika mobilnost novca na ovim depozitima, može se odrediti minimalni saldo koji se neće koristiti do hitnih slučajeva kako bi se dobio stabilan kreditni resurs u slučaju nužde. Ovo, inače, nosi skriveni potencijal. Kao takvi, možemo pozvati kreditne i depozitne operacije sa računom. Omogućavaju zgodan i brz pristupneophodna finansijska sredstva, bez potrebe za kreditom od banke.

Oročeni depoziti

Fiksno vrijeme držanja je veoma važno za održavanje likvidnosti bilansa komercijalnih banaka. Takođe, njihov portfolio vam omogućava da pričate o stabilnosti organizacije. Po pravilu se oročeni depoziti primaju na određeno vrijeme:

- do 30 dana;

- 31-90 dana;

- 91-180 dana;

- od 181 dana do godine;

- od 1 do 3 godine;

- više od 3 godine.

Veoma se dešavaju situacije da se određeni oročeni depoziti ne potražuju, pa postanu takvi da im je istekao period opticaja. Povrat vašeg novca u ovom slučaju će biti veoma problematičan.

Rasprostranjena upotreba plastičnih kartica i naselja uz njihovu pomoć pozitivno su uticali na popularizaciju ove vrste depozita. U takvim slučajevima se otvaraju posebni računi na koje se obračunava smanjena kamata, ali u slučaju povlačenja u proizvoljnom trenutku, klijent ne prima novčane kazne od banke. Da bi se povećalo interesovanje ljudi, mehanizam kompleksnih stopa se široko koristi.

Povećajte količinu resursa

Za to se koriste razne operacije depozitnog bankarstva koje su fokusirane na različite segmente stanovništva, u zavisnosti od njihovog društvenog nivoa, kao i iznosa i uslova na koje se depozit otvara i prenosi.

U isto vrijeme, bankeuzimaju se u obzir i zahtjevi različitih kategorija ljudi koji mogu otvoriti račun. Tako su predviđeni sistemi interakcije sa svima - od studenata i penzionera do srednje klase i biznismena. Da biste se u to uvjerili, samo pogledajte šta nude ove finansijske institucije.

Postoje različiti doprinosi: studentski, penzioni, investicioni i tako dalje. Na njih banke nude povećane kamate ili druge povlaštene uslove. Bitna je u ovom slučaju jednostavnost i brzina sklapanja ugovora i otvaranja računa. Uglavnom se koriste unaprijed pripremljeni oblici. Iako se u nekim slučajevima može sastaviti i individualni ugovor (ovo direktno zavisi od kategorije klijenta).

Borba između banaka za klijente

Konkurencija između različitih finansijskih institucija tjera ih da analiziraju depozitne transakcije kako bi odabrali oblik interakcije s ljudima koji bi ih stavio u povoljno svjetlo. Ovo se sastoji u pružanju čitavog spektra usluga, te u poboljšanju kvaliteta usluge, te u mogućnosti daljinskog praćenja vašeg računa.

Mogu se obezbijediti različiti bonusi u vidu prodaje putničkih čekova, konverzije valuta po povoljnoj stopi, izdavanja plastičnih kartica, ubrzanja prijenosa sredstava, plaćanja različite robe, komunalnih računa i još mnogo toga. Stvaranje i razvoj širokog spektra bankarskih usluga, zajedno sa osiguranjem depozita, kvalitativno povećava atraktivnost finansijske institucije u očima sadašnjih i potencijalnih štediša. Zahvaljujući tome, baza resursa strukture se brzo širi.

Potvrde o štednji i depozitu

Oni su vrsta oročenih depozita. Prvi put su dozvoljeni na zakonodavnom nivou u Ruskoj Federaciji 1992. godine. Pravila koja se primjenjuju na certifikate su ista za sve banke. Iako uslove za izdavanje i promet svakog pojedinačnog tipa razvijaju upravo finansijske strukture.

Sertifikati se mogu izdati samo u rubljama. Osim toga, značajno ograničenje je to što ne mogu služiti kao sredstvo plaćanja ili poravnanja za pružene usluge ili prodatu robu. Posebnost je da se stopa certifikata ne može jednostrano mijenjati tokom vremena. Ukoliko je klijent podnio zahtjev za isplatu nakon navedenog roka, finansijska institucija je dužna platiti navedene iznose na zahtjev.

Organizacija depozitnog poslovanja, o kojoj je gore bilo reči, više se odnosi na jednu banku i njenu interakciju sa pojedincima (ili preduzećima koja nisu povezana sa kreditnim sektorom). A sada da proširimo obim našeg poznanstva.

Izdavanje obveznica

Obveznice se koriste kao dodatni prihod. Oni su regulisani istim dokumentima kao i akcije. Banka može izdavati obveznice:

- nominalno;

- na donosioca.

Mogu se osigurati sa ili bez kolaterala, sa kamatama, popustom,konvertibilan, sa različitim rokovima dospijeća. U cilju prikupljanja sredstava, mogu se izdati u stranoj valuti ili rubljama.

Treba napomenuti da je obezbjeđivanje sredstava od strane banaka drugim finansijskim institucijama od posebnog značaja (ako govorimo o računovodstvu depozitnih transakcija). To se radi uz pomoć aukcija i razmjena, iako je moguće uspostaviti i direktne ugovorne odnose između organizacija. Ali ako nema velikih struktura ili nema povjerenja između njih, onda je vjerovatnija opcija aukcija ili razmjena. Ne posljednju ulogu, inače, igra prisustvo posrednika i potreba da se prođe barem neka vrsta selekcije.

Sada obratimo pažnju na našu stvarnost i razgovarajmo o depozitnim operacijama Banke Rusije.

CBR krediti

Najveći dio novca Centralne banke do 1995. godine obezbjeđivan je za kreditiranje prioritetnih sektora privrede. U ovom slučaju, imalo je smisla. To su se smatrale zasebnim grupama industrijskih područja, poljoprivrede i drugih oblasti koje su od značajnog značaja za funkcionisanje države.

Počevši od 1994. godine, Centralna banka je počela prakticirati aukcije resursa. Već 1995. godine postali su dominantan instrument refinansiranja. Od tada, iako usmjereno kreditiranje nije nešto fantastično ili neuobičajeno, Centralna banka se uglavnom koristi kao sredstvo za finansiranje privatnih banaka po nižoj stopi kako bi one mogle izdržavati mase.preduzetnici i obični građani, čija potražnja može značajno pomoći domaćoj privredi.

Rad komercijalnih banaka

Pogledajmo kakve mogu biti depozitne operacije Sberbanke u interakciji sa drugim finansijskim institucijama. Postoje 4 glavna pravca:

- Međubankarski krediti primljeni od drugih finansijskih institucija. Uz njih je priložen ugovor, koji predviđa sve što je potrebno za takve transakcije: iznos, rok, kamate. Veoma je skupo koristiti ovaj resurs, tako da se ne koristi mnogo.

- Provođenje operacije depozita dopunjavanjem korespondentnog računa. Sastoji se u činjenici da se transfer novca zasniva na relevantnom sporazumu. U ovom slučaju se ne plaća kamata za korišćenje sredstava. Stanje na računu daje se kao nagrada. Ovu metodu obično koriste prijateljske ili provjerene banke.

- Resursi iz drugih filijala. Ova metoda radi samo u jednoj banci. Njegova upotreba je zgodna jer nema potrebe za kolateralom, registracijom i zamjenom ugovora prije dobijanja kredita. Ne, naravno, morat će se sastaviti određena dokumenta, ali to je nakon transakcije. Operacija se izvodi po potrebi. Da biste to izvršili, dovoljno je telefonirati, a kao potvrda služi obaveštenje poslano e-mailom ili faksom. Zbog toga se ovaj alat smatra najmobilnijim i najprikladnijim. Omogućava vam da privučete potrebne količine,dok to radite uz minimalne troškove.

- Pomoć iz glavne banke. Ova vrsta privlačenja resursa bi se mogla pripisati prvoj tački, ako ne zbog činjenice da je kamatna stopa obično nešto niža i da je određena na direktivan način.

Kako to radi svijet

Privlačenje sredstava u obliku depozita vrši se uz značajnu kamatnu stopu. Krediti se također izdaju uz još veće kamatne stope. Da li je svuda isto ili ima izuzetaka?

Činjenica je da su depoziti popularizirani kao pouzdano sredstvo zaštite od inflacije. Naravno, vrijedi reći da je to istina samo u pojedinačnim slučajevima - često jednostavno smanjuju utjecaj negativnih učinaka. Stoga stope direktno zavise od ovog pokazatelja. Tako, na primjer, u Japanu, SAD-u, Danskoj, Švicarskoj možete primijetiti depozite od 0-0,5% godišnje.

Krediti u ovim zemljama se izdaju po stopi od 1-3%. S jedne strane, nije isplativo plasirati sredstva kod njih. Ali pogledajmo naše finansijske institucije - ovdje možete vidjeti stope za depozite u dolarima i evrima od 5, 6, 7, pa čak i 10%! Teoretski, možemo zaključiti da je mnogo isplativije polagati depozite u stranoj valuti na teritoriji Ruske Federacije. Ali ovdje postoji niz rizika, uključujući mogućnost prisilne konverzije svih depozita u rublje, nestanak banke sa tržišta finansijskih usluga i još mnogo toga. Stoga su visoke kamatne stope svojevrsna kompenzacija za odgovarajuće rizike koje snosi vlasnik valute.

Sumiranje

Dakle, depozitni poslovi banaka su određene radnje kroz koje se odvija formiranje bankarskih resursa. Ovaj proces se izvodi upotrebom brojnih alata.

Dakle, primarni izvor pribavljanja sredstava je privlačenje sredstava od klijenata (koji su fizička i pravna lica). Bez poslovanja ovog tipa biće nemoguće formirati početni depozitni portfolio banke, a finansijska institucija neće imati resurse za izdavanje kredita i obavljanje svojih aktivnosti. Dakle, bez toga, savremeni monetarni sistem bi doživeo značajne probleme.

Preporučuje se:

Bankovni depoziti. Bankovni depoziti fizičkih lica

Zaista postoji veliki izbor bankarskih usluga. Ovaj članak će govoriti o depozitima, njihovim vrstama i kako ne pogriješiti i odabrati pravu banku koja će biti vaš pouzdan finansijski partner

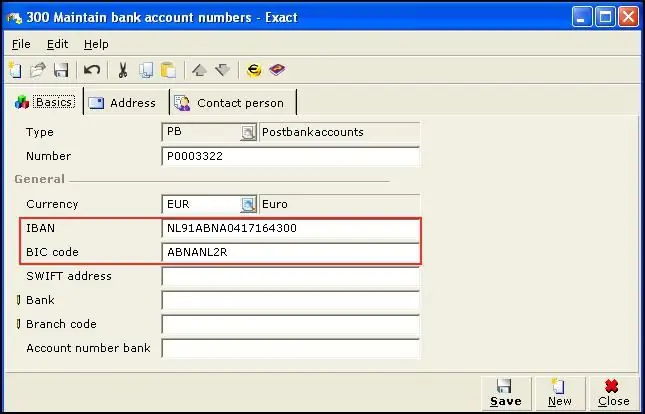

Šta je bankovni BIC, za šta se koristi i kako do njega?

Članak govori o tome šta je BIC banke, kako pronaći banku po BIC-u i koje informacije se kriju u devetocifrenim šiframa ličnog identifikatora kreditne institucije

Bankovni računi: vrste i karakteristike. Kako otvoriti bankovni račun

Danas malo ljudi zamišlja svoj život bez plastičnih kartica i depozita. Sve novčane transakcije idu preko bankarskih organizacija radi pogodnosti i poboljšanja kvaliteta života. Glavna stvar je vješto koristiti račune, a tada će plastična kartica postati moćan alat u vašim rukama. Postoji mnogo njihovih varijanti, od kojih će svaka, zapravo, biti razmotrena u ovom članku

Šta je bankovni depozit? Kako otvoriti unosan depozit u banci

Najčešća vrsta ulaganja u mnogim zemljama svijeta je bankovni depozit, koji se u ekonomskoj terminologiji naziva depozitom. Ovaj izbor je rezultat brzog i brzog razvoja privrede i investicionog sektora. Šta je bankovni depozit i zašto je toliko popularan?

Najprofitabilniji bankovni depozit. Najprofitabilniji bankovni depoziti

Depoziti su jedna od najtraženijih usluga koje nude moderne finansijske institucije. Depoziti su najjednostavniji oblik ulaganja. Sve što se traži od osobe je da izabere odgovarajućeg finansijskog partnera u lice velike banke, uzme svoju ušteđevinu i stavi je na račun