2026 Autor: Howard Calhoun | [email protected]. Zadnja izmjena: 2025-01-24 13:13:06

STS (pojednostavljeni sistem oporezivanja) je popularan poreski režim koji mogu koristiti i individualni preduzetnici i različite kompanije. Smatra se jednim od najpopularnijih režima, jer omogućava poduzetnicima da plaćaju ne previsoke poreze. Postoji nekoliko opcija za takav sistem, tako da možete izabrati STS "Prihodi" ili STS "Prihodi minus troškovi". Svaka opcija ima svoje karakteristike, a istovremeno se razlikuju po obračunatom kamatama na prihod ili dobit.

Sistemske karakteristike

Karakteristike primjene pojednostavljenog poreskog sistema uključuju:

- režim mogu koristiti samo određeni preduzetnici čije aktivnosti ispunjavaju uslove za ovaj sistem;

- pruža mogućnost sastavljanja jednostavnog izvještavanja, s kojim se može nositi i sam poduzetnik;

- obračun se također smatra jednostavnim, tako da ako dobro razumijete šta se može pripisati troškovima, onda neće biti teško odrediti tačan iznos poreza;

- ovaj način rada nije uvijek koristan, pa bi poduzetnici trebali procijeniti posljedice njegove primjene,jer će često čak i BASIC biti efikasniji za neke oblasti rada.

Izbor između STS "Prihodi" i STS "Prihodi minus troškovi" treba da se zasniva na primljenom prihodu i dobiti.

Poreske stope

U početku, poduzetnici moraju odrediti koliko će novca prenijeti u budžet ako koriste ovaj sistem oporezivanja. Ovo ne uzima u obzir samo transfere u budžet, već i razne premije osiguranja. One su jednake otprilike 30% plate svakog zaposlenog. Dodatno, individualni preduzetnici moraju prenijeti ova sredstva za sebe.

Poreske stope se ne smatraju previsokim, pa se plaća mnogo manji iznos nego kod primjene OSNO, a često i sa UTII. Procenat zavisi od odabrane sistemske opcije.

| Vrsta USN | Karakteristike obračuna poreza |

| USN "Prihod" | Plaćeno 6% svih novčanih primanja koji nastanu u toku poslovanja. Regionalne vlasti dozvoljavaju smanjenje ove cifre za 1%, ali to je prilično rijetko, jer je lokalna uprava zainteresirana za primanje visokih naknada. |

| Porezni STS "Prihodi minus troškovi" | Pretpostavlja naplatu od 15% dobiti koju primi preduzetnik ili organizacija za kvartal. Ovu kamatnu stopu mogu smanjiti regionalne vlasti, ali takvu odluku rijetko donose. AtNa ovaj način se premije osiguranja mogu uzeti u obzir prilikom obračuna naknade. |

Svaka verzija pojednostavljenog poreskog sistema smatra se pogodnom i lakom za utvrđivanje, tako da mnogi preduzetnici i kompanije koriste ovaj poseban poreski režim. Ali u isto vrijeme, preporučljivo je prvo ga uporediti sa UTII, OSNO i PSN, jer često drugi sistemi mogu biti isplativiji za određenu vrstu aktivnosti.

Ovim porezom, poreskim obveznicima je dozvoljeno da smanje akontacije na račun navedenih premija osiguranja ako su uplaćene u odgovarajućem tromjesečju. Stoga se izbor ove opcije smatra optimalnim za poduzetnike sa zaposlenima. Ako individualni poduzetnik uopće nema službeno zaposlene stručnjake, tada možete u potpunosti odbiti premije osiguranja za sebe od poreza. Nije neuobičajeno da se porez poništi nakon ovog procesa. Kakva se vrsta izvještavanja generira?

Deklaraciju o pojednostavljenom poreskom sistemu "Prihodi" ili "Prihodi minus rashodi" smatraju se lakim za popunjavanje, pa su često i sami preduzetnici uključeni u ovaj proces, što im omogućava da uštede značajnu količinu novca na platama angažovanog računovođe. Ovaj dokument se podnosi samo jednom godišnje, a preduzeća su dužna da podnesu izjavu Federalnoj poreskoj službi do 31. marta naredne godine koja sledi izveštajnoj, a individualni preduzetnici do 30. aprila iste godine..

Deklaracija Popunjavanje pojednostavljenog poreskog sistema "Dohodak" se smatra jednostavnim procesom, jer se u obzir uzimaju samo sva sredstva primljena tokom godine. Ako se izabere „Prihodi minus rashodi“, onda će deklaracija morati da bude ispravnanavesti sve troškove, za koje je potrebno unaprijed razumjeti sve troškove preduzeća. Sa pojednostavljenim poreskim sistemom „Dohodak“, uzorak deklaracije se smatra razumljivim, ali u drugom slučaju morate pažljivo postupati sa svim troškovima.

Pored toga, preduzeća i individualni preduzetnici u ovom režimu vode knjigu obračuna prihoda po pojednostavljenom poreskom sistemu, u kojoj su iskazani svi novčani primici i rashodi u toku poslovanja.

Ovaj režim zahtijeva da plaćate avansne uplate, tako da se obračun mora vršiti tromjesečno. Obračun pojednostavljenog poreskog sistema "Prihod" smatra se jednostavnim, jer se uzimaju u obzir samo sva primljena sredstva, au drugom slučaju se moraju obračunati rashodi.

Koje nesuglasice obično nastaju sa FTS-om?

Kada koriste pojednostavljeni poreski sistem „Prihodi“ili „Prihodi minus rashodi“, preduzetnici ili kompanije često imaju brojne sporove sa poreskim inspektorima. Najpopularnije nesuglasice su sljedeće:

- ako se prihodi i rashodi smatraju u okviru pojednostavljenog poreskog sistema, onda bi preduzetnici trebali pažljivo proučiti sva pravila koja se odnose na utvrđivanje troškova, budući da porezne vlasti često ne uzimaju u obzir neke troškove;

- ako postoje ozbiljne nesuglasice, onda poreski obveznici moraju ići na arbitražu, a često se u takvim slučajevima donose odluke u korist tužitelja;

- Knjiga prihoda po pojednostavljenom poreskom sistemu treba da sadrži sve rashode, a svaka takva stavka mora biti potvrđena službenim dokumentima, pri čemu se uzima u obzir stroga i potpuna lista troškova sadržana u čl. 346.16 NK.

NesumnjivoPrednost odabira ovog poreskog režima je što preduzetnici ne moraju da plaćaju PDV.

Kombinacija sa drugim poreskim režimima

Nedostatak sistema je što poduzetnici često imaju određene probleme u saradnji sa drugim kompanijama. Činjenica je da je neisplativo sa pojednostavljenim poreskim sistemom "Prihodi minus rashodi" ili kada se uzimaju u obzir samo prihodi, sarađivati sa drugim ugovornim stranama koje su prinuđene da plaćaju ulazni PDV.

Uobičajeno, firme koje prebacuju PDV u budžet jednostavno odbijaju da sarađuju sa firmama koje obračunavaju pojednostavljeni poreski sistem, jer imaju poteškoća u procesuiranju odbitka.

Ko može postati poreski obveznik?

STS koriste i pravna lica i individualni preduzetnici, ali za to svi moraju ispuniti brojne zahtjeve sistema.

Nije dozvoljena primjena pojednostavljenog poreskog sistema "Prihodi minus troškovi" ili "Prihodi" na organizacije koje su ostvarile prihod veći od 45 miliona rubalja za 9 mjeseci.

Ko ne može koristiti ovaj način rada?

Postoje određena ograničenja u korišćenju ovog sistema, tako da ne mogu svi preduzetnici ili firme koristiti pojednostavljeni režim. Stoga nije dozvoljeno prelazak na njega za firme koje su:

- strane kompanije;

- budžetske organizacije;

- banke, razne osiguravajuće kompanije, NPF-ovi, firme za vrijednosne papire ili investicioni fondovi;

- preduzeća koja posluju u oblasti kockanja;

- firme čija osnovna sredstva po vrijednostipremašiti 100 miliona rubalja;

- organizacije koje učestvuju u ugovorima o podjeli proizvodnje;

- firme u kojima učestvuju druga preduzeća, a njihov udio prelazi 25%.

Postoje i određena ograničenja za pojedinačne preduzetnike, koja uključuju:

- nemoguće je koristiti pojednostavljeni poreski sistem ako individualni preduzetnik nije blagovremeno obavestio Federalnu poresku službu o svojoj odluci;

- preko 100 službeno zaposlenih;

- bavi se vađenjem ili prodajom minerala, ali izuzetak su pijesak ili glina, treset ili drugi slični građevinski materijali;

- specijalizirana za proizvodnju akciznih proizvoda.

Nije dozvoljeno primjenjivati USN porez "Prihod minus troškovi" ili "Prihod" na notare ili advokate u privatnoj praksi. Kako bi se izbjegla takva situacija u kojoj preduzetnik, odlukom Federalne poreske službe, ne može koristiti ovaj pojednostavljeni režim, treba pravilno tretirati izbor OKVED kodova.

Šta je predmet oporezivanja?

Objekat može biti različit iznos sredstava u zavisnosti od izbora pravca pojednostavljenog poreskog sistema. Ako je odabran sistem „Prihodi“, tada se za obračun koriste svi novčani primici preduzeću, tako da nema potrebe za obračunom troškova. 6% se naplaćuje od primljene vrijednosti.

Ako se odabere druga opcija, prihodi i rashodi se uzimaju u obzir za STS porez, tako da morate pažljivo procijeniti sve troškove preduzeća. Svi troškovi moraju bitiopravdano i službeno, stoga, mora biti potvrđeno dokumentima. Kao rezultat, dobit će se neto profit, od kojeg će biti naplaćeno 15%.

Poreska osnova

Poreska osnovica je iznos sredstava, koji može biti prihod ili dobit.

Za precizno određivanje ove vrijednosti potrebno je proučiti osnovne zahtjeve za troškove, koji su opisani u čl. 346 NK.

Koje poreske stope se koriste?

Ako se naknada obračunava u odnosu na prihod kompanije, stopa će biti 6%. Regionalne vlasti mogu ga malo smanjiti, ali obično morate koristiti standardni i konstantni postotak.

Ukoliko je potrebno utvrditi neto dobit kompanije, onda se od ove vrijednosti naplaćuje 15%.

U nekim regijama postoje posebne olakšice za individualne preduzetnike koji su se prvi put registrovali, na osnovu kojih možete raditi po pojednostavljenom poreskom sistemu sa nultom stopom na određeno vreme, što će vam omogućiti da razvijete svoj posao kako biste u budućnosti plaćali zaista visoke poreze.

Koju opciju odabrati?

Pošto je STS režim predstavljen u nekoliko verzija, preduzetnici se često suočavaju sa poteškoćama prilikom izbora. Stoga se prilikom odabira određenog načina rada uzimaju u obzir neke preporuke:

- ako je marža niska, onda je preporučljivo platiti porez na neto dobit, jer nakon što se svi troškovi odbiju od prihoda, primiće se nizak iznos sredstava od kojeg će se naplatiti dodatnih 15%;

- ako je marža značajnaveličine, tada je optimalno platiti 6% svih sredstava koje kompanija primi;

- prilično je teško koristiti sistem po kojem se troškovi obračunavaju, pa će preduzetnik biti primoran da troši novac na plaćanje računovođe s punim radnim vremenom, jer je obično teško izaći na kraj sa definicijom košta sam;

- ne mogu se uzeti u obzir svi troškovi kompanije prilikom obračuna poreske osnovice, jer moraju biti potkrijepljeni dokumentima, a važno je i da nastaju u toku poslovanja, ali se ne mogu uvijek svi troškovi zvanično potvrđeno, što umanjuje profit kompanije;

- ako je preduzeće specijalizovano za preprodaju različite robe, tada su za potvrdu prihoda i rashoda potrebni ne samo dokumenti koji potvrđuju kupovinu elemenata, već i njihova prodaja, koja nije uvek moguća, i knjige prihodi i rashodi po pojednostavljenom poreskom sistemu nisu dovoljni za ovo.

Poteškoće sa pojednostavljenim poreskim sistemom, kada se uzmu u obzir troškovi, nastaju prilikom prijema avansa od kupaca, tako da samo iskusne i profesionalne računovođe treba da rade kalkulacije..

Pravila prijelaza

Prelazak na ovaj poreski režim je dozvoljen na dva načina:

- odmah nakon registracije individualnog preduzetnika ili preduzeća;

- od početka sljedeće godine, a ako se rok propusti, morat ćete ponovo čekati cijelu godinu da biste promijenili.

Ako uopšte tokom rada prihod preduzeća ili individualnog preduzetnika prelazi 60 miliona rubalja. tada automatski dolazi do prelaska na OSNO, jer se gubi pravo na korištenje pojednostavljenog poreskog sistema.

Kakoporez plaćen?

Prema pojednostavljenom sistemu oporezivanja „Prihodi“, doprinosi se plaćaju na isti način kao i za „Prihodi minus rashodi“, stoga je samo postupak obračuna naknade drugačiji..

Jedinstveni porez prema ovom režimu oporezivanja zamjenjuje PDV, porez na dohodak poduzetnika i porez na dohodak. U određenim situacijama i dalje morate platiti porez na imovinu. Ovo se odnosi na situaciju ako se imovina u bilansu stanja preduzeća vrednuje na osnovu katastarske vrednosti. Istovremeno, relevantni regulatorni akt mora biti na snazi u regionu.

PDV mogu platiti ONS obveznici ako firme uvoze robu u Rusiju iz drugih zemalja.

Izvještajni periodi

Za oba tipa STS-a, periodi su isti. Poreski period je godina, ali porez se mora platiti svaki kvartal avansno.

Avans se mora izvršiti do 25. dana u mjesecu nakon kraja kvartala. Konačnu uplatu individualni preduzetnici moraju uplatiti do 30. aprila, a preduzeća do 31. marta naredne godine.

Kako se obračunava porez na dohodak?

Ako ovu opciju odabere preduzetnik, tada se moraju obračunati svi novčani prihodi za određeni vremenski period.

Sljedeće se obračunavaju premije osiguranja, a ako u kompaniji rade službeno zaposleni stručnjaci, onda se porez može smanjiti za 50% koliko god je to moguće. Ako nema zaposlenih, onda se naknada umanjuje za cjelokupan iznos premije osiguranja, pa često nije potrebnouplatite sva sredstva u budžet.

Kako se obračunava porez na prihod minus trošak?

U ovom slučaju, moraćete da uzmete u obzir ne samo novčane račune, već i troškove kompanije. Troškovi se odbijaju od prihoda. Od dobijene vrijednosti određuje se 15%, nakon čega trebate saznati BCC USN "Prihodi minus troškovi" na web stranici Federalne porezne službe ili u službi.

Poteškoće mogu nastati prilikom utvrđivanja različitih troškova, tako da oni moraju biti potkrijepljeni službenim dokumentima, a takođe biti direktno povezani sa aktivnostima kompanije.

Odgovornost za neplaćanje poreza

Ako se sredstva po pojednostavljenom poreskom sistemu ne prenesu u utvrđenom roku, onda prema čl. 76. Poreskog zakona, čl. 119 Poreskog zakona, čl. 75. Poreskog zakona i čl. 122 Poreski zakon propisuje različite kazne za poreskog obveznika:

- ako kašnjenje prelazi 10 dana, tada se operacije na računu obustavljaju;

- za nedostatak deklaracije izriče se novčana kazna, čiji iznos varira od 5 do 30 posto poreza, ali ne manje od 1.000 rubalja;

- u slučaju neplaćanja naknade naplaćuje se kazna od 20 do 40 posto iznosa;

- naplaćuje se dodatna kamata za čiji obračun se koristi 1/300 stope refinansiranja.

Dakle, pojednostavljeni poreski sistem je zahtevan režim oporezivanja, za čiju primenu individualni preduzetnici ili kompanije moraju ispuniti određene uslove. Prelazak je moguć po registraciji ili iz nove kalendarske godine. Važno je razumjeti dvije varijante takvog režima, kao i pravilno obračunati porez i blagovremeno podnijeti prijavu. Od korektnostiobračun i dostava dokumenata zavise od odnosa sa zaposlenima u Federalnoj poreskoj službi. Ako se prekrše zahtjevi zakona, onda je preduzetnik primoran da plaća razne kazne i kazne.

Preporučuje se:

Poseban poreski režim: pojednostavljeni sistem oporezivanja

U Rusiji postoji nekoliko poreskih režima. Ovaj članak će se fokusirati na poseban porezni režim - USN. Svi podaci dati su sa najnovijim zakonima

Kako izvršiti prelazak na pojednostavljeni poreski sistem: uputstva korak po korak. Prelazak na pojednostavljeni poreski sistem: povrat PDV-a

Prelazak IP na pojednostavljeni poreski sistem vrši se na način propisan zakonom. Preduzetnici se trebaju obratiti poreskoj upravi u mjestu prebivališta

St. 346 Poreskog zakona Ruske Federacije: pojednostavljeni sistem oporezivanja

Pojednostavljeni sistem oporezivanja smatra se zahtevanim režimom za mnoge preduzetnike i kompanije. U članku se opisuje koje vrste pojednostavljenog poreskog sistema su dostupne, kako se porez pravilno obračunava, koji izvještaji se podnose, a također su opisana pravila za kombinovanje ovog sistema sa drugim načinima

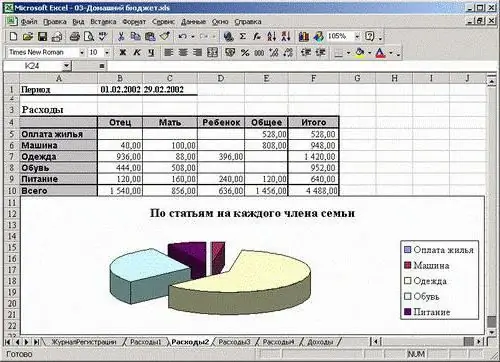

Porodični prihodi i rashodi - karakteristike obračuna i preporuke

Održavanje porodičnog budžeta nije lako pitanje. Morate znati kako pravilno izvesti ovu operaciju. Šta može pomoći? Kako planirati budžet? Kako to sačuvati, pa čak i akumulirati? Sve tajne ovog procesa predstavljene su u članku

Minimalni porez prema pojednostavljenom sistemu oporezivanja (pojednostavljeni sistem oporezivanja)

Svi preduzetnici početnici koji su odabrali pojednostavljeni sistem oporezivanja suočeni su sa takvim konceptom kao što je minimalni porez. I ne znaju svi šta se krije iza toga. Stoga će sada ova tema biti detaljno razmotrena, te će se naći odgovori na sva relevantna pitanja koja se tiču poduzetnika