2026 Autor: Howard Calhoun | [email protected]. Zadnja izmjena: 2025-01-24 13:13:06

Takav bankarski koncept kao što je hipoteka čvrsto je ušao u naše živote. Danas velika većina mladih porodica nije u mogućnosti da kupi sopstveni stambeni prostor bez pozajmljenih sredstava. U međuvremenu, neki ne žele da kupe skučenu kutiju u sivim zidinama grada. Izgradnja vlastite kuće je atraktivnija opcija. Ali hipoteka za izgradnju privatne kuće je neshvatljiv fenomen koji postavlja mnoga pitanja. Pokušajmo ih razumjeti.

Izgradite kuću ili kupite gotova armiranobetonska brojila u gradu?

Promjena urbanog stanovanja u vlastitu kuću u predgrađu je odličan način da uštedite na ozloglašenim trgovima i riješite se dosadnih susjeda bušilicom iza zida. I to nisu sve prednosti privatne kuće. Razmotrite ih redom:

- Nije tajna kako stoje stvari sa životnom sredinom u gradu. Dvostruko je uvredljivo koristiti hipotekarni kredit za kupovinu stana da bi kasnije platili svakodnevna trovanja.vazduh i beskrajni duvanski dim sa stepeništa. Svjež zrak van grada je veliki plus za one koji brinu o zdravlju rastuće generacije.

- Prije ulaska na stambeno tržište, stan prolazi maržu od 2-3 posrednika. Ovo čini trošak previsokim. Cijena kvadrata seoske kuće je 2 puta niža, čak i ako uzmete hipoteku za izgradnju.

- Prilikom planiranja doma, ima prostora za maštu. Osim samog stana, možete izgraditi sjenicu, organizirati ribnjak ili bazen. U stanu - samo eksperimentirajte s popravkama i interijerima.

Šta učiniti ako nemate dovoljno vlastitih sredstava?

Ako mlada porodica planira da se preseli iz urbanih betonskih kvadrata u sopstveni dom, mora biti spremna na znatne troškove. Izgradnja nije jeftina. I ne može svaka prosječna porodica u našoj zemlji priuštiti takvo zadovoljstvo. Kako mogu pronaći novac za svoju kuću?

Postoji nekoliko načina:

- uzmite hipoteku za izgradnju privatne kuće;

- dobite zajam opće namjene osiguran postojećim nekretninama i iskoristite novac za izgradnju;

- dobite potrošački kredit.

Razmotrimo prvi metod detaljnije. Koje su nijanse i poteškoće hipoteke za izgradnju? Koje uslove zajmodavci postavljaju zajmoprimcima?

Potraživanja banke

Hipoteka za izgradnju privatne kuće je rizičan događaj za banku. U slučaju da je objekatće biti nedovršen, teško da će se smatrati tekućim. U nesretnom spletu okolnosti, ako zajmoprimac iznenada ne otplati kredit u cijelosti, a za otplatu dugova je potrebna prodaja kolaterala, banka neće moći prodati lokaciju sa započetom izgradnjom.

Stoga, kreditne institucije nemaju povjerenja u takvu hipoteku. Izdaju ga samo pod posebnim uslovima i uz dodatno obezbeđenje u vidu zaloga i/ili jemstva. Banke također postavljaju prilično stroge zahtjeve za buduće zajmoprimce. Takođe za kolateral. U osnovi, većina njih ima slične recepte. Postoje samo neke fluktuacije u jednom ili drugom smjeru u pogledu starosnih ograničenja ili drugih karakteristika klijenta. Koji su parametri važni za banke? Evo nekoliko od ovih faktora:

- Za zajmoprimca i njegove žirante - godine, vrstu zaposlenja i staž, državljanstvo i mjesto registracije.

- Za predmet zaloge - vrijednost, vrsta upotrebe, fizičke karakteristike, pravna čistoća, odsustvo tereta i drugih ograničenja pune upotrebe za namjenu.

Također, banka će tražiti dokumentaciju o dostupnosti avansa i izvještaj o namjenskom korišćenju sredstava datih na kredit.

Iznos i rok kredita

Svaka kreditna institucija ima ograničenja na iznos kredita. To ne zavisi samo od ukupnog prihoda zajmoprimca i članova njegove porodice, već i od vrednosti kolaterala. Obično banka finansiratroškovi izgradnje u iznosu od 20-85% od ukupnog iznosa. Hipoteka za izgradnju privatne kuće izdaje se na period od 5 do 30 godina. Neke banke mogu ponuditi i duži rok. Tada zajmoprimac može dobiti vrlo ugodnu mjesečnu isplatu. Istina, vrijedi uzeti u obzir da će se iznos preplate na kraju pristojno povećati.

Kamatna stopa

Teško je unaprijed odrediti visinu kamatne stope, čak i ako je riječ o određenoj banci. Ova vrijednost zavisi od niza uslova - roka, veličine učešća. Neke kreditne organizacije spremne su da naprave popust klijentu koji je nekada bio zajmoprimac ili je trenutno zajmoprimac. Naravno, ako je riječ o savjesnoj osobi koja ne dozvoljava odlaganja.

Smanjenje kamatne stope mogu očekivati i oni koji primaju plate na karticu odabrane banke, kao i zaposleni u javnom sektoru. Nakon završetka izgradnje, kada kuća bude puštena u funkciju i postane zalog, zajmodavac će takođe biti spreman da smanji stopu. Zašto banke prave takve ustupke? Stvar je u tome da poštovanje gore navedenih uslova ukazuje na pouzdanost klijenta i smanjuje rizike banke.

Da biste dobili približan izračun, morate posjetiti web stranicu kreditne institucije. A u odjeljku "Hipoteka" odaberite željeni program kreditiranja, isprobajte takozvani kalkulator hipoteke za izgradnju. On će vam reći približnu kamatnu stopu, iznos mjesečne uplate i preplate.

Potrebni dokumenti

Nemojte biti iznenađeni neskromnim paketomdokumenata, mnogo više nego što je potrebno za običan potrošački kredit. Hipoteka uključuje izdavanje velikog iznosa od strane banke na duži period. A to je uvijek veći rizik za finansijsku instituciju. Još rizičnija je sama svrha takve hipoteke - izgradnja. Zaista, u slučaju nezavršenog posla banka može ostati bez ičega. Stoga vrijedi skupiti svoju volju u šaku, uzeti sve papire i potvrde da biste dobili ono što želite.

Pre svega, trebaće vam sledeća dokumenta:

- Papiri koji se odnose na zajmoprimca i njegove žirante/sudužnike - potvrda identiteta, prihoda, dokumenata o obrazovanju i socijalnom statusu. Zadatak banke je da utvrdi bonitet i odgovornost klijenta, tako da specijalista ima pravo da traži puno dodatnih informacija.

- Dokumenti uz kauciju. Često većina hartija od vrijednosti sa zaloge nije u rukama klijenata, a njihovo brzo prikupljanje nije lak zadatak. Umjesto da kucaju na pragove Rosreestra i BTI, mnogi se obraćaju stručnjacima za pomoć.

- Izvodi sa računa, ostali dokumenti koji potvrđuju dostupnost učešća.

- Projekat kuće, skice, kopija ugovora sa građevinskom kompanijom, predračun.

Uslovi kredita

Prije događaja iz 2014., takav program kao što je hipoteka za izgradnju privatne kuće bio je češći u kreditnim institucijama zemlje. Danas ga nudi relativno mali broj banaka. Stoga razmotrite uslove kreditiranja na primjeru Sberbanke. On je danasmnogo je vjerovatnije da će biti povezan sa ovim poslovima:

- Valuta kredita - samo ruske rublje.

- Iznos kredita - od 300 hiljada rubalja, ali ne više od 75% vrijednosti kolaterala.

- Uplata - od 25%.

- Rok kredita - do 30 godina.

- Kamatna stopa - od 13, 25%.

Kako će cijeli proces izgledati u stvarnosti?

Često zajmoprimci, kada planiraju da dobiju sredstva za izgradnju na kredit, imaju lošu ideju o čitavom procesu. Mnogi računaju na podnošenje zahtjeva ako imaju dva dokumenta. U tom slučaju, banka će dodatno tražiti samo potvrdu o pravu korištenja stranice. I u roku od nekoliko sati ili dana, zajmoprimac će dobiti novac.

Nažalost, nije tako jednostavno. Hipotekarni kredit, bez obzira na njegovu namenu, zahteva pažljivu proveru zajmoprimca i predmeta obezbeđenja. Banka treba da minimizira moguće rizike kako za klijenta tako i za samu organizaciju. Osim toga, za namjensko korištenje sredstava potrebno je izvještavanje, a sam iznos se rijetko daje u obliku gotovine.

Kako takav kreditni proces kao što je hipoteka za izgradnju kuće izgleda u stvarnosti? Sberbank, na primjer, može ponuditi sljedeću šemu saradnje između klijenta i banke:

- Zajmoprimac daje svoje dokumente i papire žiranata. U ovoj fazi banka odlučuje o mogućnosti saradnje sa klijentom.

- Zbirka dokumenata o zemljišnoj parceli. Prikupljeni sertifikati se prenose u banku na pravni nadzor. Osim toga, provjerava se usklađenost stranice sa zahtjevima banke u pogledu fizičkih karakteristika.

- Kolateral procjenjuju kompanije za procjenu akreditovane banke.

- Klijent naručuje projekat kuće, zaključuje ugovor o izgradnji. Banci će također biti potrebna procjena troškova kako bi odredila potreban iznos kredita. Zajmoprimac će morati pribaviti ove dokumente od građevinske kompanije po svom izboru, a zatim ih prenijeti stručnjacima finansijske institucije.

- Ako su sve prethodne faze uspješno završene, strane prelaze na zaključivanje ugovora o zajmu.

- Građevinski kredit uključuje nametanje tereta na zemljište, tako da ćete morati potrošiti neko vrijeme na papirologiju u Rosreestr. Na dan prijema novog sertifikata banka prenosi prvi deo sredstava za izgradnju.

- Zajmoprimac dostavlja izvještaj o namjeni prvog dijela kredita.

- Banka izdaje drugi dio iznosa.

- Zajmoprimac završava izgradnju i formalizira kuću kao gotovu imovinu. Nakon toga, zemljište sa nekretninama postaje zalog. Kamata na kredit se tada snižava.

Kako sebi možete olakšati stvari?

Za ugodnije plaćanje, neke banke predviđaju proceduru kao što je odlaganje plaćanja glavnog duga. Zajmoprimac na duži period, do 3 godine, ima mogućnost da plaća samo kamatu obračunatu na iznos kredita. Ovo je vrlo zgodno, s obzirom na moguće dodatne troškove tokom izgradnje,što može teško pogoditi budžet. Osim toga, materinski kapital se može koristiti za plaćanje dijela glavnog duga. O ovoj mogućnosti trebate se raspitati unaprijed prije podnošenja zahtjeva za kredit. Ako hipoteka za gradnju u nekim bankama zahtijeva učešće, za to se koristi i certifikat.

Nenamjenski kredit osiguran postojećom nekretninom

Ova vrsta kredita je takođe hipoteka, sa svim posljedicama koje iz toga proizlaze. Naime, objekat nekretnine se prihvata kao zalog, što znači da banka mora voditi računa o mogućnosti realizacije objekta u slučaju neplaćanja kredita.

Prednosti ovakvog kreditiranja uključuju nepostojanje potrebe za izvještajem o namjenskoj upotrebi - zajmoprimac ima pravo raspolagati sredstvima po svom nahođenju. Osim toga, kao i svaka hipoteka, i ova se daje na prilično dug period.

Od minusa - sve iste hrpe dokumenata prilikom registracije i trajanje procesa razmatranja prijave i izdavanja novca. Osim toga, u slučaju neprikladne upotrebe, stopa se neznatno povećava. Općenito, povjerioci su spremni dati najviše 50% vrijednosti kolaterala za neprimjerenu upotrebu.

Da li je moguće riješiti problem putem potrošačkog kreditiranja?

S obzirom na gore opisane uslove hipoteke na kuću, običan potrošački zajam može izgledati kao lakši način da dobijete novac koji vam je potreban. Prvo, banka neće pratiti namjensku upotrebu sredstava. Drugo, zajmoprimacmorat ćete prikupiti impresivan paket certifikata i proći kroz druge procedure. Novac će moći dobiti na dan podnošenja zahtjeva za 2-3 dokumenta. Ali ova metoda ima i svoje nedostatke:

- Iznos običnih kredita rijetko prelazi 1,5 miliona rubalja.

- Potrošački kredit se daje na kratak period, maksimalno do 5 godina. Veliki iznos kredita znači previsoka plaćanja koja nisu dostupna svima. Da, i postaće težak teret tokom teškog perioda izgradnje.

- Banke obično postavljaju visoku kamatnu stopu na redovan kredit. Hipoteke su daleko napredovale u tom pogledu. Umjesto uobičajenih 22-24%, postoji šansa da dobijete samo 15% godišnje.

Potrošačko pozajmljivanje izgleda kao zgodan, ali ne i najisplativiji način da dobijete nedostajuća sredstva za izgradnju. Ova opcija je pogodna za one koji planiraju graditi kuću u fazama ili već imaju neke od potrebnih građevinskih materijala. U zaključku možemo dodati da se uslovi banaka mogu dosta često mijenjati. Stoga, prije nego što odaberete bilo koju kreditnu instituciju, trebate se lično konsultovati sa svakom od njih. Građevinski kredit je složen i dug proces, ali cilj opravdava rad i očekivanja.

Preporučuje se:

Kako dobiti podatke o Sberbank kartici na bankomatu: korak po korak upute, savjeti i trikovi

Želeći da plate prebace na Sberbank karticu, klijenti se često pitaju šta je za to potrebno? Da bi poslodavac ili pojedinac prenio sredstva na plastičnu karticu, morate navesti njene podatke. Možete ih prepoznati po pasošu u poslovnici banke, ali za to ćete morati stati u red. Mnogo je brže pogledati informacije na jednom od hiljada terminala kompanije. Da biste to učinili, morate imati ideju o tome kako doći do detalja Sberbank kartice na bankomatu

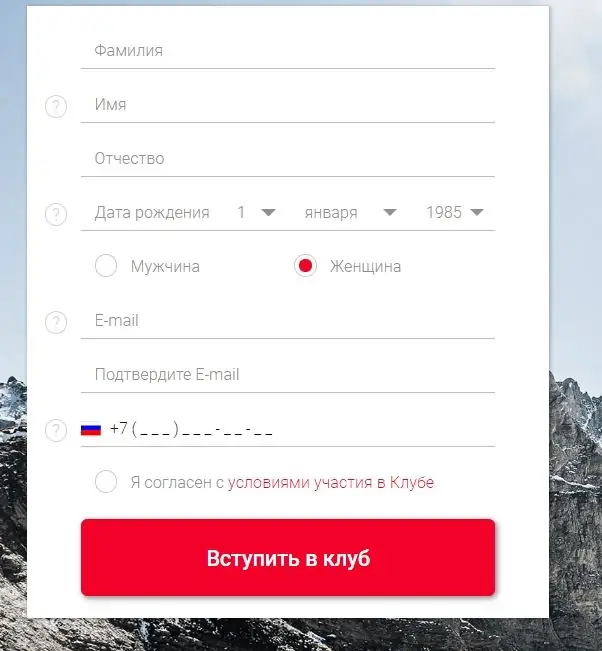

Kako dobiti karticu "Mnogo.ru": upute korak po korak, dokumenti i recenzije

Bonus programi su veoma popularni među populacijom. Jedan takav program je Mnogo.ru. Članak opisuje vrste kartica, kako ih dobiti i aktivirati. Koje poklone možete dobiti za akumulirane bonuse i na koji način. Date su recenzije korisnika i članova kluba "Mnogo.ru"

Gdje i kako profitabilno dobiti hipoteku: upute korak po korak, potrebna dokumenta i recenzije

Hipotekarni kredit je koristan za one koji su sigurni u budućnost. Sklapanjem posla sa bankom možete kupiti nekretninu bez potrebnog iznosa sredstava

Kako dobiti zemljište za izgradnju stambene zgrade? Kako odabrati zemljište za izgradnju kuće?

Nije tako teško dobiti zemljište za izgradnju stambene zgrade ako tačno znate kako se to radi

Kako uzgajati šampinjone kod kuće: upute korak po korak

Šampinjoni su prilično uobičajene gljive. Masovno se uzgajaju za upotrebu u prehrambenoj industriji, posebno u kuhanju. Preduzetnici svoj posao grade na svom uzgoju, koji donosi dobar prihod. Ali iskusni farmeri preferiraju šampinjone uzgojene kod kuće. Pročitajte o tome u članku